З наближенням Всеукраїнського тижня права в головному управлінні ДПС у Черкаській області започатковано серію коментарів для фізичних осіб стосовно прав, обов’язків та застосування податкових пільг. Перша підбірка стосується права на застосування податкової соціальної пільги до заробітної плати.

Вказана інформація (особливо щодо реалізації працівником права на пільги, знижку тощо) розрахована і на роботодавців.

Питання – відповіді наведені наведено з сервісу «Загальнодоступний інформаційно-довідковий ресурс». Адреса розміщення ресурсу: http://zir.tax.gov.ua/main

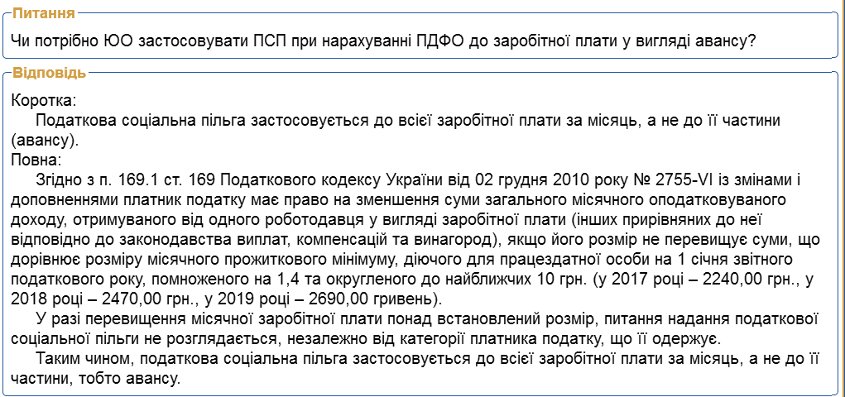

1) Податкова соціальна пільга не застосовується до авансу! - питання – відповідь з сервісу «Загальнодоступний інформаційно-довідковий ресурс» (категорія 103.08.01 набрати «Чи потрібно ЮО застосовувати ПСП при нарахуванні ПДФО до заробітної плати у вигляді авансу?»)

Згідно з п. 169.1 ст. 169 Податкового кодексу України платник податку має право на зменшення суми загального місячного оподатковуваного доходу, отримуваного від одного роботодавця у вигляді заробітної плати (інших прирівняних до неї відповідно до законодавства виплат, компенсацій та винагород), якщо його розмір не перевищує у 2019 році 2690 грн. (у 2017 році – 2240 грн., у 2018 році – 2470 грн.) У разі перевищення місячної заробітної плати понад встановлений розмір, питання надання податкової соціальної пільги не розглядається, незалежно від категорії платника податку, що її одержує. Таким чином, податкова соціальна пільга застосовується до всієї заробітної плати за місяць, а не до її частини, тобто авансу

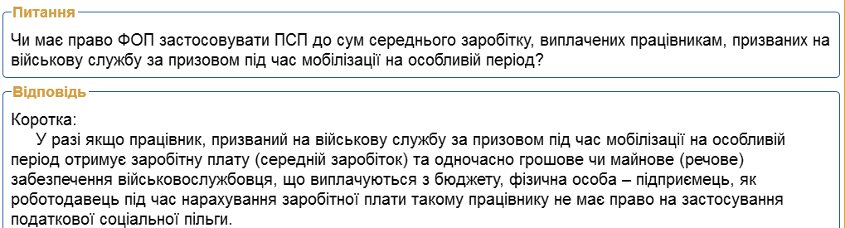

2) Податкова соціальна пільга не застосовується до зарплати мобілізованого працівника! - питання – відповідь з сервісу «Загальнодоступний інформаційно-довідковий ресурс» (категорія 103.08.01 набрати «Чи має право ФОП застосовувати ПСП до сум середнього заробітку, виплачених працівникам, призваних на військову службу за призовом під час мобілізації на особливій період?»)

Підпунктом 14.1.222 п. 14.1 ст. 14 Податкового кодексу визначено, що роботодавець – це, зокрема, самозайнята особа, яка використовує найману працю фізичних осіб на підставі укладених трудових договорів (контрактів) та несе обов’язки із сплати їм заробітної плати, а також нарахування, утримання та сплати податку на доходи фізичних осіб до бюджету, нарахувань на фонд оплати праці, інші обов’язки, передбачені законами. Заробітна плата для цілей розділу IV Кодексу – це основна та додаткова заробітна плата, інші заохочувальні та компенсаційні виплати, які виплачуються (надаються) платнику податку у зв’язку з відносинами трудового найму згідно із законом (п.п. 14.1.48 п. 14.1 ст. 14 Кодексу).

Статтею 2 Закону України «Про оплату праці» визначено структуру заробітної плати, яка включає, зокрема, додаткову заробітну плату. Додаткова заробітна плата – це винагорода за працю понад установлені норми, за трудові успіхи та винахідливість і за особливі умови праці, яка включає доплати, надбавки, гарантійні і компенсаційні виплати, передбачені чинним законодавством; премії, пов’язані з виконанням виробничих завдань і функцій. Згідно із п.п. 169.2.3 п. 169.2 ст. 169 ПКУ податкова соціальна пільга не може бути застосована до заробітної плати, яку платник податку протягом звітного податкового місяця отримує одночасно з доходами у вигляді грошового чи майнового (речового) забезпечення військовослужбовців, що виплачуються з бюджету. Відповідно до частини 6 ст. 2 Закону України «Про військовий обов’язок і військову службу» військова служба за призовом під час мобілізації на особливий період є одним із видів військової служби.

Статтею 9 Закону України «Про соціальний і правовий захист військовослужбовців та членів їх сімей» встановлено, що держава гарантує військовослужбовцям достатнє матеріальне, грошове та інші види забезпечення в обсязі, що відповідає умовам військової служби, стимулює закріплення кваліфікованих військових кадрів. Таким чином, у разі якщо працівник, призваний на військову службу за призовом під час мобілізації на особливій період отримує заробітну плату (середній заробіток) та одночасно грошове чи майнове (речове) забезпечення військовослужбовця, що виплачуються з бюджету, фізична особа – підприємець, як роботодавець під час нарахування заробітної плати такому працівнику не має право на застосування податкової соціальної пільги.

3) Податкова соціальна пільга може бути застосована до доходу працівника поновленого на роботі на підставі рішення суду, за час вимушеного прогулу! - питання – відповідь з сервісу «Загальнодоступний інформаційно-довідковий ресурс» (категорія 103.08.01 набрати «Чи застосовується ПСП до доходу у вигляді середньої заробітної плати, нарахованого (виплаченого) працівнику поновленому на роботі на підставі рішення суду, за час вимушеного прогулу?»)

Статтею 235 Кодексу законів про працю України визначено, що при винесенні рішення про поновлення на роботі орган, який розглядає трудовий спір, одночасно приймає рішення про виплату працівникові середнього заробітку за час вимушеного прогулу, але не більш як за один рік. Якщо заява про поновлення на роботі розглядається більше одного року не з вини працівника, орган, який розглядає трудовий спір, виносить рішення про виплату середнього заробітку за весь час вимушеного прогулу. При цьому середній заробіток – це визначений нормами за встановленими правилами розмір заробітної плати працівника, обчислений за певний період часу (З практики застосування термінів, слів та словосполучень у юриспруденції). Постановою Кабінету Міністрів України від 8 лютого 1995 року №100 затверджено Порядок обчислення середньої заробітної плати, згідно з п.п. «з» п. 1 розділу І якого застосовується у випадках вимушеного прогулу працівника. Якщо платник податку отримує доходи у вигляді заробітної плати за період її збереження згідно із законодавством, у тому числі за час відпустки або перебування платника податку на лікарняному, то з метою визначення граничної суми доходу, що дає право на отримання податкової соціальної пільги, та в інших випадках їх оподаткування, такі доходи (їх частина) відносяться до відповідних податкових періодів їх нарахування. Враховуючи викладене, якщо рішенням суду про поновлення найманого працівника на роботі зобов’язано виплату такому працівнику доходу у вигляді середньої заробітної плати за час вимушеного прогулу з віднесенням його до відповідних податкових періодів, то у разі не перевищення протягом звітного податкового місяця граничної суми доходу, що дає право на отримання податкової соціальної пільги, та дотримання всіх інших вимог ст. 169 Податкового кодексу України, до зазначеного доходу може бути застосована податкова соціальна пільга. Одночасно ДПС у своїй відповіді зауважує, що кожний конкретний випадок застосування податкової соціальної пільги слід розглядати з урахуванням документів і матеріалів, що стосуються окремої справи.

Для інформації: Всеукраїнський тиждень права започатковано Указом Президента України від 8 грудня 2008 року №1149/2008 «Про Всеукраїнський тиждень права». згідно з яким він проводиться щороку в тиждень, що включає 10 грудня – День прав людини. Заходи з проведення у 2019 році Всеукраїнського тижня права затверджені розпорядженням Кабінету Міністрів України від 24.07.2019 №568-р. Проведення тижня має на меті підвищити рівень правової культури населення, а також поінформованість громадян щодо їхніх конституційних прав та обов'язків, можливостей їх реалізації та захисту.

Посилання на Указ №1149/2008: https://zakon5.rada.gov.ua/laws/show/1149/2008

Посилання на розпорядження №568-р: https://zakon.rada.gov.ua/laws/show/568-2019-%D1%80#n2

Головне управління ДПС у Черкаській області,

сектор комунікацій